Українська асоціація платіжних систем в коментарі виданню Ua.News повідомила, що з 28 квітня 2020 року учасники програми фінансового ринку будуть змушені припинити свою діяльність. Буде неможливо отримати грошовий переказ, оплатити послуги і скористатися безготівковими коштами.

Експерти прогнозують розхитування фінансової системи через Закон про фінмоніторинг, який впроваджує ряд змін уже в кінці квітня.

Зокрема, для того, щоб здійснити переказ коштів або оплатити послуги онлайн, людям потрібно буде пройти процедуру повної ідентифікації. За словами представників Асоціації, сьогодні Нацбанк не затвердив чітких рекомендацій щодо процедури дистанційної ідентифікації, а можливість зробити її дистанційно бачить виключно через BankID, але до цього способу підключено лише 14 банків.

Новий Закон скасовує старі правила, але не надає альтернативних, зрозумілих ринку і прийнятних для реалізації правил роботи. Отже, після 28 квітня всі учасники фінансового ринку будуть змушені або працювати з порушеннями, або припиняти свою діяльність до появи чітких правил роботи.

* * *

Видання Мінфін пояснює сутність проблеми та нові правила фінмоніторингу.

За що банки будуть блокувати рахунки і доносити на клієнтів

Вже через 3 місяці банки подвоять пильність і почнуть з особливим завзяттям блокувати підозрілі операції клієнтів. Причина проста: новий «антивідмивний» закон в рази збільшив розмір штрафів для суб'єктів моніторингу за недбайливе виконання обов'язків.

Держфінмоніторинг відзвітував про результати своєї роботи за минулий рік. Старанність фінрозвідників вражає. У 2019 році вони підготували і направили в різні силові, фіскальні та антикорупційні органи понад 1,1 тис матеріалів, пов'язаних з відмиванням «брудних» грошей. Загальна сума фінансових операцій, які потрапили під «ковпак», перевалила за 134 млрд грн.

Цього року фінрозвідка стане ще активнішою, а коло українців, якими зацікавляться «компетентні органи» — ще ширшим. Адже вже в кінці квітня набере чинності новий «антивідмивний» закон. Він розширить і перелік контрольованих операцій, і список тих, хто буде ці операції моніторити.

Догодили кредиторам

Недостатня старанність України у боротьбі з легалізацією злочинних доходів могла стати ще одним приводом для невдоволення кредиторів, а отже, загальмувати отримання чергового траншу від МВФ та макрофінансової допомоги Євросоюзу. Тому уряд і Мінфін, зокрема, зробили все, щоб претензій до нашої країни з боку кредиторів було якомога менше.

Результат побачимо дуже скоро – нова версія Закону «Про запобігання та протидію (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення» (№361-IX) набере чинності 28 квітня цього року.

«Посилення боротьби з відмиванням «брудних» грошей – це світовий тренд: чим виразніше стає загроза терактів, тим глибше держава хоче контролювати, в тому числі, і фінансові операції. Але потрібно враховувати, що запровадженню жорсткого контролю над фінансовими потоками в розвинених країнах передувало запровадження ефективного захисту права власності. І це дуже важливо. У наших же реаліях розширення повноважень будь-якого контролюючого органу, а закон як раз і вирішує цю задачу відносно Держфінмоніторингу, буде означати тільки одне – новий виток корупції», — впевнений старший партнер адвокатської компанії «Кравець та Партнери» Ростислав Кравець.

Які операції будуть контролювати

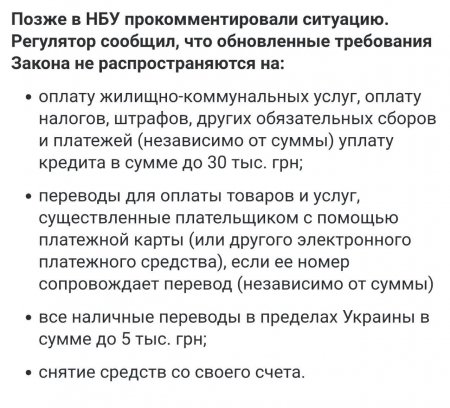

Закон збільшив граничні суми фінансових операцій, які підлягають обов'язковому фінансовому моніторингу.

Зараз моніторяться суми від 150 тис. грн., з кінця квітня — тільки операції, які стартують з 400 тис. грн. Аналогічним чином зміниться і поріг валютного контролю за експортно-імпортними операціями.

1. У поле зору потраплять всі закордонні та внутрішні грошові перекази і фіноперації з готівкою — внесення, переказ, отримання на суму від 400 тис. грн.

2. Грошові перекази без відкриття рахунку, в тому числі міжнародні на суму від 30 тис. грн.

Ініціатору такого переказу доведеться представити повну інформацію про себе та одержувача.

Юристи попереджають: краще не дробити переказ, щоб не привернути увагу фінрозвідки.

«Платіжні системи будуть зобов'язані проводити верифікацію своїх клієнтів, якщо виявлять ознаки пов'язаності фінансової операції з іншими фінансовими операціями, навіть якщо не була досягнута порогова сума в 30 тис. гривень. Наприклад, якщо з однакових гаманців протягом робочого дня відправлені два транші по 25 тис. гривень, друга операція буде підлягати обов'язковому моніторингу, так як є всі ознаки підозрювати клієнта в дробленні суми для обходу вимог щодо верифікації», — пояснює молодший партнер юридичної компанії «Legal House» Анатолій Кисельов.

3. Ставки і виграші в лотерею, казино тощо.

До суб'єктів первинного фінансового моніторингу будуть зараховані лотереї і азартний бізнес — букмекери, казино та інші. Вони будуть стежити за «чистотою» коштів своїх клієнтів.

Моніторити будуть суми від 30 тис. грн. А це означає, наприклад, що наші чиновники і політики вже навряд чи зможуть пояснити появу значних коштів на своєму рахунку або ліквідних активів банальним везінням гравця.

4. Операції з віртуальними активами, в тому числі, криптовалютами.

В перелік суб'єктів первинного фінансового моніторингу додаються компанії, які надають послуги з обміну, зберігання, реалізації, переказу електронних грошей. У тому числі в цю категорію входять компанії, діяльність яких пов'язана з криптовалютою.

Якщо біржі, обмінники, банки або інші компанії здійснюють платежі в криптовалюті в еквіваленті від 30 тис. грн, вони повинні перевірити таку операцію і зібрати докладну інформацію про клієнта. Клієнт, у свою чергу, зобов'язаний надати вичерпну інформацію про походження та призначення своїх віртуальних активів.

За словами міністра фінансів Оксани Маркарової, Держфінмоніторинг має доступ до аналітичного продукту, який дозволяє проводити розслідування джерел походження криптоактивів і напрямків їх використання. Тобто служба вже розслідує операції з криптою, і має достатньо успішних кейсів таких розслідувань. Міністр фінансів також повідомила, що відповідні норми в антивідмивному законі – перший крок на шляху легалізації обігу криптовалют в Україні.

Заморожувати активи будуть без суду та слідства

Будь-яка операція, яка викликала підозру у фінустанови, буде припинена. Юристи не виключають, що пильність фінансистів сильно зросте. Адже нове законодавство в рази збільшує розмір штрафів для суб'єктів моніторингу за недбайливе виконання обов'язків. Наприклад, для банків максимальна сума штрафу складе 5 млн євро. Тому вони навряд чи захочуть сваритися з фінрозвідкою і волітимуть перестрахуватися.

Але головне – це розширення прав Держфінмоніторингу: фінрозвідка зможе заморожувати активи лише на підставі підозри в тому, що вони пов'язані з фінансуванням тероризму, причому для цього не потрібно навіть рішення суду.

Що стосується суб'єктів фінмоніторингу, то керівництвом до дії (тобто блокування коштів) для них стануть спеціальні списки. Якщо клієнт банку сам знаходиться в такому списку або працює з його фігурантами, його активи будуть заморожені. На перший погляд, норма виглядає цілком безпечно для пересічних громадян. Але в дійсності від такої ситуації не застрахований ніхто.

«Банк, який зафіксував активи, пов'язані з тероризмом, зобов'язаний їх заморозити і повідомити про це СБУ. Зняти заморозку банк зобов'язаний не пізніше наступного робочого дня після виключення особи зі списку або отримання висновку від СБУ, що особа-власник заморожених активів не включена в список. Таким чином, закон передбачає варіанти, коли заморозка можлива помилково. Тільки тому, що у вас схоже ім'я (найменування) з фігурантом «чорного» списку», — говорить партнер юридичної компанії «Legal House» Наталія Радченко.

Відповідати за такі помилки ніхто не буде. «У разі заморожування активів, максимум, на що може розраховувати клієнт – це розблокування. Компенсувати збитки або упущену вигоду йому не будуть», — розповіла юрист ЮФ «Місечко та партнери» Ірина Низька.

Якщо рахунок заблокують

Для клієнта блокування рахунку означає неможливість користуватися грішми впродовж всього терміну, доки їх «чистоту» будуть перевіряти. Безумовно, в законі встановлені граничні терміни блокування, але їх можна подовжувати до нескінченності. Наприклад, без попереднього повідомлення клієнта банк може заблокувати рахунок на 2 робочих дні. Одночасно він зобов'язаний надіслати інформацію до Держфінмоніторингу, а той може продовжити санкції ще на 7 днів і при цьому повідомити відповідний контролюючий орган про можливий кримінальний злочин.

Власники активів, що потрапили в таку ситуацію, в умовах нашої дійсності виявляться повністю безправними. І ось чому.

Уявімо ситуацію, що власник банківської картки бажає зняти свої кошти і з'ясовує, що зробити це неможливо. Телефонний дзвінок в банк точно не допоможе розібратися в ситуації, якщо, звичайно, банкіри будуть діяти згідно з буквою закону.

«У законі чітко прописано, що суб'єкт первинного фінмоніторингу повідомляє клієнта про заморожування тільки в письмовій формі і лише на письмовий запит. Тобто людині доведеться спочатку відправляти письмовий запит, потім чекати відповіді у письмовій формі. Значить, як мінімум, кілька днів, він буде перебувати в повному незнанні. Не кажучи вже про те, що листи можуть просто губитися», — розповідає Василь Андрусяк, керівник практики податкового права АО Moris Group.

Як оскаржити санкції

Рішення про заморожування активів і застосування інших санкцій можуть бути оскаржені в адміністративному порядку. А, враховуючи неймовірну завантаженість судів, це означає, що такі справи розглядатимуться дуже і дуже довго.

Для цілого ряду справ визначені спеціальні вимоги – розгляд трьома суддями. А це ще додатковий час. Адже зараз і одного суддю для розгляду справи в адмінсуді потрібно чекати довго, що вже говорити про те, щоб зібрати трьох.

Деякі справи можуть розглядатися в закритому режимі, наприклад, позов СБУ про внесення особи до переліку осіб, причетних до фінансування тероризму. А це сильно звужує можливість особи, що потрапила під «ковпак» силовиків, відстояти своє чесне ім'я і можливість вільно розпоряджатися майном.

Юристи кажуть, що тепер, щоб знизити ризики «нестандартних» ситуацій, доведеться активніше спілкуватися з фінустановами.

Щоб уникнути блокування активів, найкраще — завчасно надавати суб'єктам фінмоніторингу інформацію про істотні, нестандартні, «ризикові» угоди.

«Наприклад, якщо надійшла значна сума на рахунок – краще надати інформацію про те, звідки вона, за що та чи були сплачені податки. Якщо очікується отримання активів від нерезидента, який зареєстрований у непрозорих юрисдикціях – провести попереднє погодження із банком. Працюєте з політичними діячами – поясніть уповноваженим особам суть такої діяльності, характер взаємин, особливості. Гарантія, звичайно не 100-відсоткова, але ризики зводить до мінімуму», — радить Василь Андрусяк з Moris Group.

Хто буде допомагати фінрозвідці

Оновлений закон розширює перелік суб'єктів фінансового моніторинга. Тепер стежити за чистотою грошей будуть також платіжні системи та особи, які надають консультації з питань оподаткування. Що це означає? Як мінімум, у платіжних систем з'являться гори додаткової роботи. Для клієнта це може бути пов'язано із затримками в проходженні платежів.

Податкові ж консультанти приєднаються до колег – бухгалтерів і аудиторів, які вже зобов'язані ідентифікувати своїх клієнтів і моніторити їх операції.

«Оскільки сама суть послуги з планування передбачає аналіз фінансових операцій клієнта, звітувати за «сумнівними» транзакціями податкові консультанти навряд чи стануть. А ось на етапі первинної ідентифікації своїх клієнтів на загальні вимоги закону доведеться звернути увагу і використовувати ризик-орієнтований підхід на етапі встановлення ділових відносин», — вважає Анатолій Кисельов з Legal House.

Як і раніше, клієнтами з високим ступенем ризику є компанії з відсутнім бенефіціаром, зареєстрованим в юрисдикціях, які не виконують рекомендації FATF (Іран, Північна Корея) чи в офшорних зонах, а також політики та інші публічні особи і фігуранти санкційних списків.

«В майбутньому нас чекає серйозний контроль готівкових фінансових потоків, детальне документальне пояснення ризикових для банку транзакцій, реальне блокування рахунків для з'ясування чистоти фінансових потоків. Європейська банківська система вже давно працює в такому режимі. Україна тільки підготувала майданчик і пробує окремі інструменти», — підсумувала Наталія Радченко з Legal House.

* * *